"על הבנקאות הדיגיטלית להיות נוחה ללקוחות – לשלב בין הדיגיטל לאנושי"

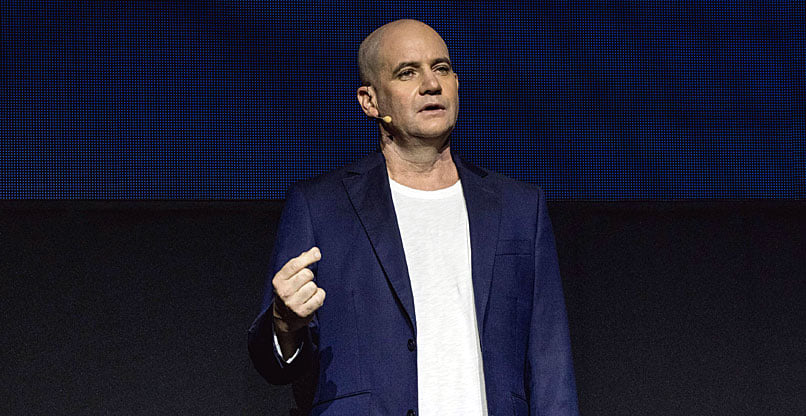

אחד האתגרים של בנק לאומי נוגע לממשק בין ערוצי הדיגיטל לבנקאים האנושיים, ולצורך לתת ללקוחות שירות בשניהם ● איל אפרת, ראש חטיבת הטכנולוגיות, מספר כיצד הבנק עונה עליו - באמצעות פתרונות סיילספורס

הבנקאות הדיגיטלית היא תחום מצליח, אבל הבנקים הדיגיטליים – לא כל כך, לפחות לא בישראל. מספר הלקוחות שלהם קטן משמעותית מזה של הבנקים המסורתיים הגדולים, הם מפסידים כסף ומספר המותגים בתחום לא גדול, בטח שלא בארץ. יש לזה סיבות מגוונות, שאחת מהן, ואולי המרכזית שבהן, היא שחלק גדול מהבנקים המסורתיים היו בדיגיטל עוד לפני שהמתחרים שנולדו למרחב המקוון קמו, והאיצו את פעילות הדיגיטל שלהם בשנים האחרונות, במקביל וללא קשר להקמתם.

אחד הבנקים שבולטים בתחום הבנקאות הדיגיטלית בישראל הוא הבנק השני בגודלו במדינה – לאומי. התחום הזה מנוהל בבנק על ידי חטיבה גדולה – חטיבת הטכנולוגיות, שמונה כ-2,000 עובדים. מי שעומד בראשה הוא איל אפרת. החטיבה הזו היא שהובילה את הפיתוח של האפליקציה של לאומי, שמאפשרת ללקוחותיו (גילוי נאות: כולל החתום מטה) לקבל מידע ולבצע שלל פעולות בחשבונות שלהם באמצעות הדיגיטל, והם עושים זאת בגדול. אחת החברות שבנק לאומי הוא לקוח שלה, כבר לא מעט שנים, היא סיילספורס.

מערכות סיילספורס מאפשרות לבנק לאומי להתמודד עם אחד האתגרים המרכזיים בתחום הבנקאות הדיגיטלית: הממשק בין הערוצים הדיגיטליים לאלה האנושיים. "בנק לאומי לא רוצה להיות רק בנק דיגיטלי, אלא בנק נוח ללקוח. המערכת הבנקאית צריכה להיות נוחה ללקוחות – לשלב בין הדיגיטלי לאנושי", אמר אפרת לאנשים ומחשבים. "אנחנו רוצים לתת ללקוח חוויית שירות מעולה בערוצים הדיגיטליים ולהפגיש אותו עם בנקאי איפה שהוא צריך. המערכת שלנו, שבנויה על תשתית סיילספורס, מאפשרת את זה".

סיילספורס ישראל הוקמה ב-2011. לפי אפרת, "ניתן לומר שהיא הוקמה על בנק לאומי. זה היה הבנק הראשון בישראל והארגון המשמעותי הראשון בארץ שהשתמש בסיילספורס. מאז ועד היום, התשתית של סיילספורס פרושה באופן רחב בבנק, על כל קווי העסקים – מהקמעונאי ועד לעסקי, לארגונים הקטנים, הבינוניים והגדולים – ובמחלקות הפנימיות שלו. יש אצלנו מעל 6,000 עמדות סיילספורס. הפתרונות של החברה מנהלים תהליכים עמוקים בבנק לאומי – למשל, במערכת המשכנתאות החדשה ובמערכת הפיקדונות. בשנים האחרונות חיברנו את הפתרונות של סיילספורס לפעילות הדיגיטלית שלנו – כל פעולה שלקוח שלנו עושה בדיגיטל מבוצעת על גבי מערכת שלה. היא מאפשרת את קיצור המענה ללקוח".

"בנק לאומי מוביל בהטמעת סיילספורס, גם בקנה מידה עולמי במגזר הפיננסי. נהיה הבנק הראשון בארץ שישב על הייפרפורס, הפתרון החדש של החברה, ונעשה זאת על גבי הענן של AWS, שנמצא בארץ. חיבור הייפרפורס עם הענן בארץ ייתן לנו יכולות הרבה יותר גבוהות – בעיקר בנושא הביצועים, שהוא מאוד חשוב, על אחת כמה וכמה כשמדובר בבנקאות בערוצים דיגיטליים. בנוסף, זה שהשרתים והתשתיות יושבים כאן נותן לנו הרבה ביטחון ויתירות".

מה עם הסייבר וה-AI?

יש לבנקים לא מעט אתגרים – לא רק חוויית הלקוח. כך, למשל, המגזר הפיננסי, ובתוכו המערכת הבנקאית, הוא אחד הסובלים ביותר מאיומי ומתקפות סייבר – ולא בכדי: שם נמצאים הנתונים על הכסף שלנו, ושם נמצא פוטנציאל רווח גדול מאוד להאקרים. הבנקים משקיעים משאבים רבים על מנת להתגונן מפניהם. "הסייבר הוא הסיכון הכי גדול שיש לבנקים", הצהיר אפרת. "זה כולל גם את ההונאות המתגברות בעולם הפיננסי. הפשע הפיננסי החדש הוא בהונאות דיגיטליות. כל יכולות הסייבר שלנו מרוכזות במרכז אחד, שעובד 24/7/365. אנחנו כל הזמן מפתחים יכולות חדשות בעולמות הדאטה והסייבר, וחלק משמעותי מהתקציב הטכנולוגי של בנק לאומי הולך לשם. היציבות והסייבר הם חלק מהביטחון שאנחנו צריכים לתת, ונותנים, ללקוחות שלנו".

הבנקאות היא אחד העולמות המסורתיים ביותר שיש, אבל גם הוא לא יכול להתעלם ממהפכת ה-AI – אם כי כמנהגו, הוא עושה את זה בהדרגה ובזהירות. כך גם בנק לאומי. "אנחנו משתמשים ב-AI בעיקר לחילוץ נתונים, השוואות חכמות וסיוע לנציגי שירות", אמר אפרת. "עולם הבינה המלאכותית, ובפרט זו היוצרת (ה-GenAI), נמצא בתחילת דרכו והוא מביא איתו הרבה אתגרים, בעיקר של שימוש ביכולות ושל אבטחה. בשנים הקרובות נראה את הכלים האלה עוזרים לבנקאים וליועצי השקעות, ואלה יכולות שאנחנו לומדים אותן ורואים איך אנחנו יכולים לשלב אותן בפעילות העסקית. עם זאת, אני עדיין לא רואה יכולות AI שמחליפות פעילות בנקאית אוטומטית מול הלקוח".

תגובות

(0)